What's on the horizon for the global economy?

グローバル経済見通しとマーケット情報を毎週更新

- 世界各国の経済見通しを地域ごとに紹介

- マーケットを動かす注目の3テーマをポッドキャストで紹介 (英語のみ)

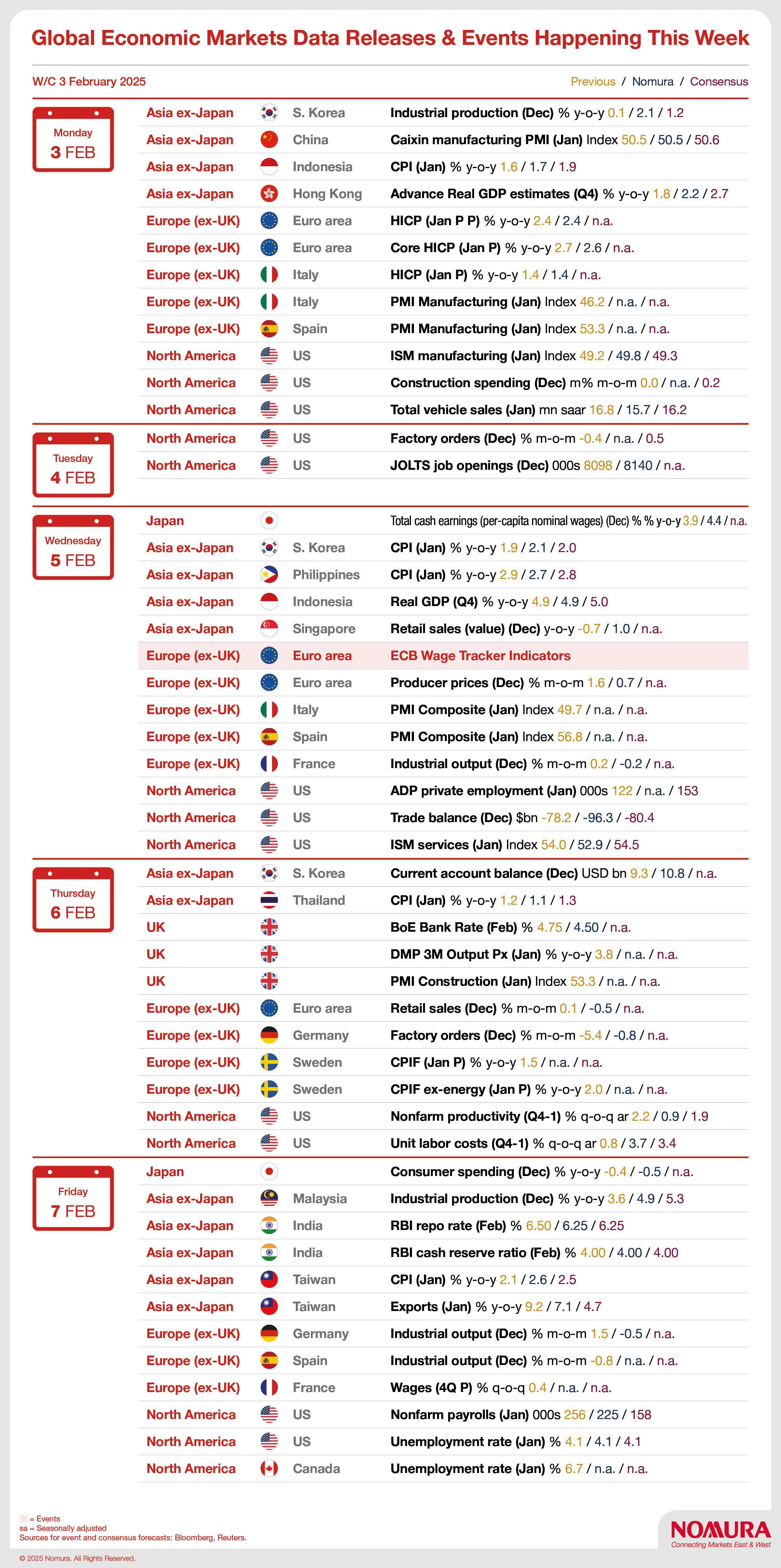

- 今週の主要なイベントをカレンダー形式にて掲載

Listen to us on

今週のポイント(下線は前回からの変更点)

米国

• 3月利下げの可能性はなくなったとみており、FRBは25年末まで政策金利の据え置きを続けると予想している。

• 関税によるインフレ再加速が一巡した後、26年4-6月来に金融緩和が再開されよう。

• 議会は失効する減税措置を延長すると予想しているが、新規の大幅な減税の可能性は低いだろう。

• 労働市場は減速しており、リスクは引き続き下振れ方向に傾いている。急激な悪化よりも、徐々に冷え込む可能性が高い。

• トランプ政権の関税がより穏やかなものになるリスクがある一方、FRBは関税によるインフレ再加速を静観するリスクもあろう。

ユーロ圏

• 消費の軟調やドイツ経済の構造的な弱さが足かせとなり、経済成長は、緩やかな回復にとどまろう。

• ユーロ圏のコアインフレ率は25年を通じて政策目標を上回る推移が続くとみられるが、サービスインフレの勢いは徐々に弱まろう。

• 成長とインフレが鈍化する中、ECBは25年半ばまで会合ごとに0.25%ポイントの利下げを実施し、25年9月に最後の利下げが行われ、中銀預金金利は1.75%となろう。

• 資産購入プログラム(APP)購入資産は23年7月から全額が再投資停止となり、パンデミック緊急資産購入プログラム(PEPP)についても25年1月から全額が再投資停止となった。

英国

• 英国の実質GDP成長率は24年後半に失速した。景況サーベイは景気の拡大が続くことを示唆しているが、今後数四半期の成長は減速しよう。

• 上振れリスクとして、失業率の低下、秋季予算の措置が挙げられ、下振れリスクとして、国債利回りの上昇、トランプ政権の関税、信頼感の低迷が挙げられる。

• 消費者物価(CPI)上昇率は上向いており、サービスインフレは高止まりしているが、サービス価格の勢いは目に見えて鈍化している。

• イングランド銀行は8月に利下げを開始した。野村は26年初めまで四半期に1回のペースで利下げを予想。ただし市場はより少ない利下げを織り込んでいる。

日本

• 日本経済は2024年4-6月期を起点として、潜在成長率を上回る回復基調を辿ろう。

• 石破政権は自公に加えて国民民主党など野党とも協力しつつ、財政面から景気をサポートしている。

• 野村は25年春闘でベースアップ率が3.5%になると予想、24年と同程度になる公算が大きい。

• 経済・物価が日銀の見通しに沿って推移する中、野村は25年7月の追加利上げを予想。

アジア(日本を除く)

• トランプ政権の経済政策、中国の需要低迷、半導体販売の減速により、25年の成長は軟調に推移すると予想する。

• 内需が強い国・地域(マレーシア、台湾)は堅調に推移する一方、インド、タイ、韓国は予想を下振れる可能性がある。

• ディスインフレ(インフレ減速)は持続すると予想され、アジア地域への中国の輸出が増加することがディスインフレを増幅させよう。

• 金融政策の方向性のかい離が見込まれ、インド、フィリピン、韓国は積極的な金融緩和に向かうが、マレーシアと台湾は利上げとなろう。

• 韓国:成長への懸念が増すなか、24年11月の利下げ実施後、25年末までに計0.75%ポイント(0.25%ポイント幅で3回)の追加利下げが実施されると予想。

• インド:金融引き締め政策が成長の下振れリスクを高めている。25年2月から計1.00%ポイントの利下げを予想。

• インドネシア:プラボウォ政権のポピュリズム的政策は財政リスクを高めており、経常収支赤字も拡大傾向にある。

• 豪州:失業率の小幅上昇とインフレの緩やかな減速が予想され、25年2月から利下げが開始されよう。

中国

• トランプ政権の下では、24年の成長のけん引役だった輸出は25年の成長の足かせとなろう。

• 政府は財政刺激策を強化し、25年には対GDP比約2.6%の追加借り入れを行う公算が極めて大きい。

• 比較対象となる低い水準、繰延需要、政府の刺激策により、不動産セクターは当初はある程度安定すると予想される。

• ただし、真の回復を実現するためには、不動産市場の問題を一掃し、財政システムを改革するためのより大胆な措置が必要である。

グローバル・エコノミック・ウィークリー2025/2/3より

著者

雨宮 愛知

米国 エコノミスト

ジョージ・バックリー

欧州 チーフエコノミスト

ティン・ルー

中国 チーフエコノミスト

Kyohei Morita

Chief Economist, Japan

ユーベン・パラクエレス

東南アジア エコノミスト

David Seif

Chief Economist for Developed Markets

ロブ・スバラマン

グローバル マクロ リサーチ ヘッド

ソナル・バルマ

インド・AEJチーフエコノミスト